Viele Unternehmen leiden schon heute, doch der Hammer fällt erst im vierten Quartal 2020. Die Folgen der Corona-Pandemie werden schwerer und die wirtschaftliche Erholung wird länger dauern als im Fall der Finanzkrise 2009.

Weltweit bestimmt die fortwährende Covid-19 Krise sowohl die Berichterstattung als auch die Gedanken vieler Menschen – nicht zuletzt die Gedanken vieler Manager innerhalb der Druckindustrie. Dabei gehen die Sorgen der Betroffenen bisweilen diametral auseinander: Die einen bangen ausschließlich um die Existenz des eigenen Unternehmens, die anderen fürchten unter anderem, dass schwächere Wettbewerber, besonders diejenigen, die das Preisniveau senken, durch die Fördermaßnahmen des Bundes einen verlängerten Atem erhalten (siehe Bericht https://apenberg.de/neuer-kfw-schnellkredit-oder-wie-corona-gesunde-marktmechanismen-aushebelt/ ).

Beide Lager interessieren sich aus unterschiedlichen Motiven für dieselben Fragen: Mit welcher Konjunkturentwicklung ist in der Druckbranche zu rechnen? Und wie viele Insolvenzen werden wir infolge von Corona, innerhalb welchen Zeitraums, erleben?

Um diese Fragen zu adressieren, hat Apenberg & Partner verfügbare Daten des Statistischen Bundesamtes mit aktuellen Forecasts zur allgemeinen wirtschaftlichen Entwicklung zu einer Corona-Prognose für die Druckindustrie zusammengefasst. Dabei sind wir folgendermaßen vorgegangen:

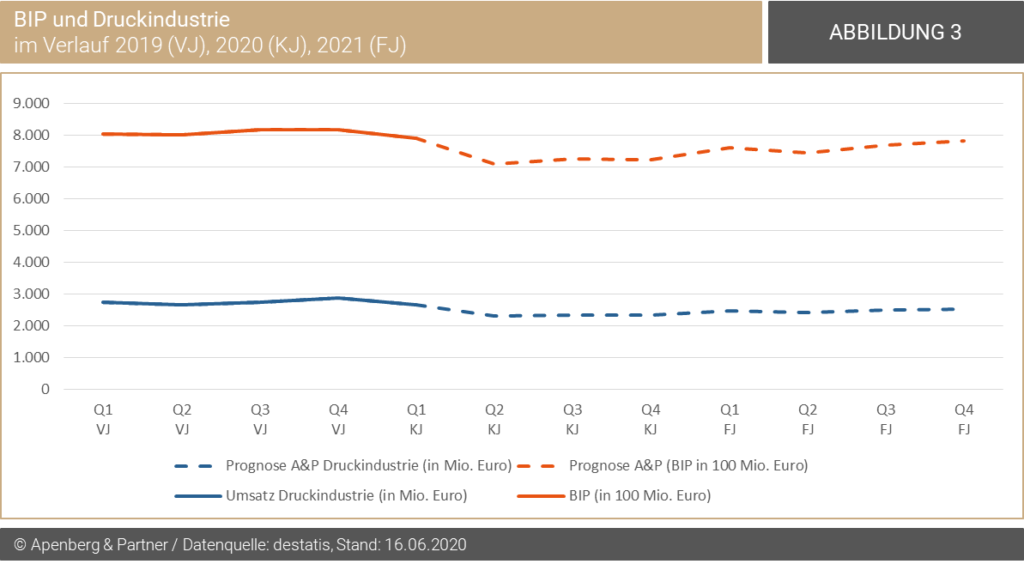

In der resultierenden Abbildung 1 fallen besonders zwei Faktoren auf: Erstens begann die Krise von 2009 bereits im vierten Quartal des Vorjahres 2008, während der Beginn der Covid-19 Krise in Q1 2020 liegt. Zweitens fällt auf, dass sich das BIP zum Ende des Krisenfolgejahres 2010 auf einen Wert über dem Krisenvorjahreshoch erholt hatte. Die Prognose für 2020 geht hingegen davon aus, dass das BIP zum Ende des Jahres 2021 noch erheblich unter dem Niveau von 2019 liegen wird.

Wie viele andere, renommierte Institute auch, haben wir den Verlauf der aktuellen Krise zu der aus dem Jahre 2009 in Beziehung gesetzt. Im Gegensatz zu anderen Studien haben wir uns dabei nicht nur das jeweilige Krisenjahr (KJ) sondern auch das jeweilige Vorjahr (VJ) sowie das Folgejahr (FJ) angesehen. Abbildung 1 zeigt den entsprechenden Verlauf des Bruttoinlandsproduktes (BIP) für die Jahre 2008-2010 (blaue Linie) sowie den Verlauf seit dem ersten Quartal 2019 (orangene Linie). Unseren Forecast des weiteren Verlaufs (gestrichelte Linie) haben wir dann an den Erwartungen der Volkswirte von Deutsche Bank Research orientiert, die von einem Rückgang des BIP in 2020 um neun Prozent und einem anschließenden Anstieg um vier Prozent in 2021 ausgehen.

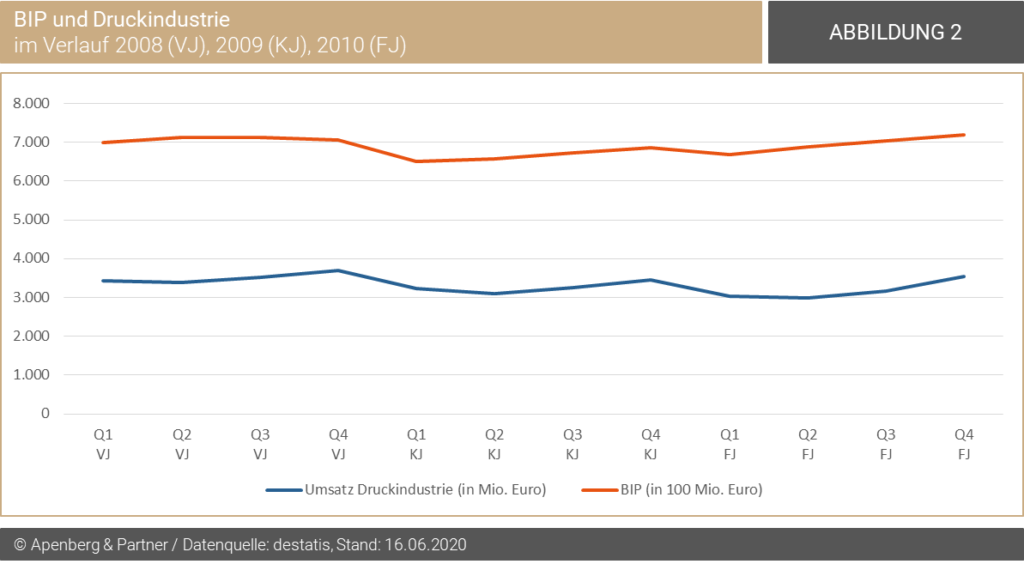

Als nächsten Indikator haben wir uns angesehen, wie sich die Umsätze der Druckindustrie im Verhältnis zum BIP verhalten haben und daraus eine Prognose abgeleitet. Abbildung 2 zeigt, dass die Druckindustrie der Entwicklung des BIP in der Vergangenheit auch durch schwere Krisen gefolgt ist. Bei genauerer Betrachtung ist zu erkennen, dass der Einbruch zu Beginn der Krise in 2009 zeitgleich beginnt, in der Druckindustrie allerdings länger und tiefer einschneidet. Ebenso fällt auf, dass sich das BIP zum Ende des Krisenfolgejahres über das vorherige Höchstniveau erholt hatte, die Umsätze der Druckindustrie kommen zu diesem Zeitpunkt zwar in die Nähe des vorherigen Hochs, erreichen es aber nicht.

Ein ähnliches Bild zeichnet Abbildung 3, die den Verlauf von BIP und Umsätzen der Druckindustrie vor, während und nach der aktuellen Krise zeigt. Die Krise schlägt quasi zeitgleich im ersten Quartal 2020 ein und die Erholung Druckindustrie ist langsamer als die des BIPs.

Insgesamt bringen die Vergleiche von BIP und Umsätzen der Druckindustrie deutlich zum Ausdruck, dass weite Teile der Druckbranche von der Nachfrage nach Werbemitteln abhängig sind. Damit sind es die Akzidenzdrucker, die von der Rezession besonders stark betroffen sind. Insbesondere trifft es dabei diejenigen Unternehmen, die sich am Markt alleine über niedrige Preise definieren. Unternehmen, die sich über die Qualität der Produkte und/oder die Tiefe ihrer Wertschöpfungskette vom Wettbewerb abheben, waren bereits vor der Krise besser aufgestellt und sind auch während der aktuellen Entwicklung geringfügig weniger in Mitleidenschaft gezogen. Es ist also wichtig, zwischen unterschiedlich ausgerichteten Unternehmenstypen zu differenzieren, wenn man die Auswirkung der Corona-Krise auf die Druckindustrie genauer verstehen möchte.[1]

Insgesamt bringen die Vergleiche von BIP und Umsätzen der Druckindustrie deutlich zum Ausdruck, dass weite Teile der Druckbranche von der Nachfrage nach Werbemitteln abhängig sind. Damit sind es die Akzidenzdrucker, die von der Rezession besonders stark betroffen sind. Insbesondere trifft es dabei diejenigen Unternehmen, die sich am Markt alleine über niedrige Preise definieren. Unternehmen, die sich über die Qualität der Produkte und/oder die Tiefe ihrer Wertschöpfungskette vom Wettbewerb abheben, waren bereits vor der Krise besser aufgestellt und sind auch während der aktuellen Entwicklung geringfügig weniger in Mitleidenschaft gezogen. Es ist also wichtig, zwischen unterschiedlich ausgerichteten Unternehmenstypen zu differenzieren, wenn man die Auswirkung der Corona-Krise auf die Druckindustrie genauer verstehen möchte.[1]

Doch wie wird sich die aktuelle Entwicklung auf die Zahl der Insolvenzen in der Druckindustrie auswirken? Um diese Frage zu beantworten haben wir zunächst betrachtet, wie sich die Zahl der Insolvenzen seit 2008 entwickelt hat. Abbildung 4 zeigt deutlich, dass die mit Abstand größte Zahl an Insolvenzen im Jahr 2009 stattgefunden hat. Die Insolvenz-Auswirkungen der Krise waren im Fall der Finanzkrise also direkt im selben Jahr spürbar, indem auch das BIP die wesentlichen Einschläge zeigt. Doch wie verhält es sich im aktuellen Fall?

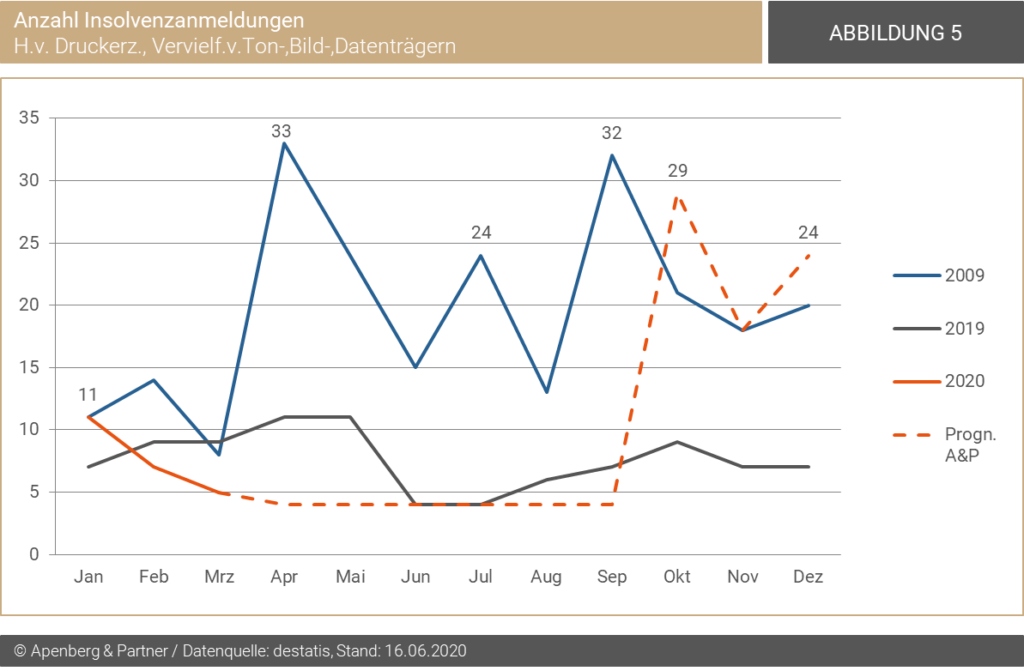

Betrachtet man die Anzahl der Insolvenzanmeldungen im Monatsverlauf der Jahre 2009 und 2019 sowie im ersten Quartal 2020 (siehe Abbildung 5), zeigt sich ein verblüffendes Bild: Gegenüber dem Vorjahr 2019 (graue Linie) geht der Trend der Insolvenzanmeldungen in 2020 zunächst zurück (orangene Linie). An diesem Trend wird sich, nach Einschätzung von Apenberg & Partner, zunächst auch nicht viel ändern. Wir gründen diese Prognose im Wesentlichen auf eine Reihe von Faktoren, die sich positiv auf die Liquidität (auch von schwachen) Unternehmen auswirken:

- die Hilfsmaßnahmen des Bundes, die Unternehmen nicht nur kostenseitig (Kurzarbeitergeld) sondern auch mit Zuschüssen unterstützen

- vielerorts durch Banken gewährte Aussetzungen von Tilgungszahlungen

Zusätzlich dürften die temporäre Aussetzung der Insolvenzantragspflicht sowie die ebenfalls temporäre Einschränkung der Antragsrechte von Gläubigern den Anstieg von Insolvenzfällen zeitlich hinauszögern.

Davon ausgehend, dass diese Faktoren nur zeitlich begrenzt wirken, erwartet Apenberg & Partner einen heftigen Anstieg der Insolvenzen, innerhalb der Druckindustrie und besonders bei Akzidenzdruckern, im vierten Quartal 2020. Der gezeigte Verlauf der Prognose (gestrichelte Linie) spiegelt die Bewegungen aus dem zweiten Quartal 2009, mit einer Verzögerung von sechs Monaten, wider. Wenn man davon ausgeht, dass sich die Entwicklung 2021 entsprechend fortsetzt, ist im Falle der Corona-Krise auch im ersten Quartal des Folgejahres noch mit vielen Insolvenzen zu rechnen.

Unsere Prognose basiert zentral auf der Annahme, dass keine zweite Infektionswelle einen erneuten Lockdown hervorruft, dessen Ausmaße mit den Einschnitten der vergangenen Monate vergleichbar wären.

Erläuterungen zur Branchenstatistik

Die Druckindustrie hat 2019 einen Produktionswert von 13,7 Mrd. Euro [2] erreicht. Oder doch 15,7 Mrd. Euro [3]? Beide Zahlen stammen vom Statistischen Bundesamt (Destatis), beide sind am selben Tag und zur selben Uhrzeit abgerufen, beide betreffen die Druckindustrie – doch welcher Wert trifft zu?

Das hängt zentral davon ab, wie Sie die Druckindustrie definieren und in der Folge, welche Branchensegmente (im Destatis-Deutsch „Meldenummern“) Sie in die Auswertung einbeziehen.

Dazu muss man zunächst einmal verstehen, wie die hier relevante Statistik von Destatis aufgebaut ist. Die sogenannte Statistik zur „Produktion des Verarbeitenden Gewerbes sowie des Bergbaus und der Gewinnung von Steinen und Erden“ verwendet ein Klassifikationssystem nach Nummern. Die Druckindustrie ist darin als Element der Güterklasse 18 („Druckerzeugnisse, bespielte Ton-, Bild- und Datenträger“) erfasst. Unterhalb dieser Klasse existieren die Wirtschaftszweige 18.1 (den Druck betreffend) und 18.2 („Vervielfältigung von bespielten Ton-, Bild- und Datenträgern“). In der Statistik zur Produktion des Verarbeitenden Gewerbes existiert unterhalb des Wirtschaftszweiges 18.1 eine weitere Aufteilung in unterschiedliche Meldeklassen. Je nach gewähltem Detaillierungsgrad wird hier mit bis zu neunstelligen Meldenummern gearbeitet. So lassen sich zum Beispiel im Offsetverfahren hergestellte Verkaufskataloge (Meldenummer 1812 12 303) von solchen unterscheiden, die im Tiefdruck (Meldenummer 1812 12 301) oder im Digitaldruckverfahren (Meldenummer 1812 12 308) hergestellt sind.

Doch wie entsteht daraus die Diskrepanz zwischen 13,7 und 15,7 Mrd. Euro – immerhin eine Abweichung um 2 Mrd. Euro bzw. 15 Prozent!? Ganz einfach: Folgen Sie der Klassifizierung des Statistischen Bundesamtes und definieren Sie die Druckindustrie als sämtliche Meldenummern des Wirtschaftszweiges 18.1, erhalten Sie für 2019 einen Produktionswert in Höhe von 13,7 Mrd. Euro.

Allerdings haben Sie dann einige Meldenummern nicht einbezogen, die historisch bedingt, in anderen Wirtschaftszweigen erfasst werden (oder wurden). Wie steht es zum Beispiel um das Marktsegment der Faltschachtelproduzenten? Oder das Marktsegment Etikettendruck? Beide sind nicht im Wirtschaftszweig 18.1, sondern im Wirtschaftszweig 17.2 erfasst. Addiert man nun den Produktionswert für „andere Faltschachteln und -kartons aus Karton“ (Meldenummer 1721 14 003) zu den 13,7 Mrd. Euro Produktionswert des Wirtschaftszweiges 18.1 hinzu, erreicht man einen Wirtschaftszweig übergreifenden Produktionswert von 15,7 Mrd. Euro für eine Definition der Druckindustrie, die unserer Meinung nach präziser ist.

Die statistische Erfassung des Marktsegments Etikettendruck ist insofern interessant, als sie bis einschließlich 2018 unter den folgenden Meldenummern stattfand:

- 1729 11 200: Selbstklebeetiketten, bedruckt

- 1729 11 400: Andere bedruckte Etiketten

- 1729 11 600: Selbstklebeetiketten, nicht bedruckt

- 1729 11 800: Andere nichtbedruckte Etiketten

Seit 2019 ist die Statistik der bedruckten Etiketten hingegen in den Wirtschaftszweig 18.1 umgezogen worden, und wird nunmehr unter den folgenden Meldenummern geführt:

- 1812 15 909: Druck v. and. Etiketten, aus Papier oder Pappe

- 1812 15 902: Druck v. Selbstklebeetiketten, bedr.,a.Papier/Pappe

In einer Abfrage des Wirtschaftszweiges 18.1 für 2019 sind bedruckte Etiketten also enthalten – in älteren Statistiken für die Jahre 2018 und vorher aber nicht.

Um nicht Äpfel mit Birnen zu vergleichen und um den maximalen Nutzen aus den in Deutschland reichlich verfügbaren statistischen Daten ziehen zu können, ist es notwendig, sich ausgiebig mit der Datenbasis, ihrer Erhebung und der resultierenden Struktur auseinanderzusetzen.

Apenberg & Partner definieren die Druckindustrie übrigens allgemein als „überall, wo mit den heute gängigen Methoden, Farbe auf einen Bedruckstoff aufgebracht wird“. Insofern sehen wir für das Produktionsvolumen der Druckindustrie in 2019 15,7 Mrd. Euro als die relevante Größe.

[1] Einen Sonderfall stellen die Produzenten von Lebensmitteln, und damit auch Produzenten von Lebensmittelverpackungen, dar. Diese verzeichnen einen Umsatzanstieg infolge der Corona Maßnahmen der Bundesregierung. Aufgrund der Struktur der statistischen Daten von Destatis ist das Segment der Faltschachtelproduzenten in den gezeigten Zahlen aber nicht berücksichtigt (siehe oben) für eine detaillierte Erläuterung diese Eigenheit der statistischen Daten).

[2] Statistisches Bundesamt (Destatis), Produktionswert der Meldenummern 181110003 bis 181410500 nach dem Güterverzeichnis (9-Steller), Stand 29.07.20.

[3] Statistisches Bundesamt (Destatis), Produktionswert der Meldenummern 181110003 bis 181410500 sowie der Meldenummer 1721 14 003 nach dem Güterverzeichnis (9-Steller), Stand 29.07.20